奥普家居股份有限公司(以下简称“奥普家居”)在2018年12月第二次提交了首次公开发行股票上市的申请书,目前仍在排队等待。根据奥普家居的招股书,公司此次IPO拟募集资金总额9.18亿元,其中4.00亿元用于奥普(嘉兴)生产基地建设项目、2.57亿元用于营销渠道建设项目、2.6亿元用于补充流动资金。

依托过去十年我国房地产行业的发展,奥普家居的营收和净利润规模一直保持增长,但《股市动态分析》周刊记者仔细研读招股说明书并查阅相关资料后发现,奥普家居在上市前夕大手笔分红,所谓募集资金战略扩张的上市动机更像是来圈钱。同时,在上市之前,公司还密集的进行了资本运作,存粉饰报表、美化业绩的嫌疑,看似稳健的业绩其真实性有待考量。此外,奥普家居背靠地产行业,而自去年以来国家对房地产的调控趋严,近日更是多次点名房地产,坚持“房住不炒”。房地产的黄金时代已经过去,公司的经营也必将受到打击。公司采取“先款后货”模式,从预收款连续三年负增长来看,公司业绩增长已面临危机。

上市前夕掏空公司

所谓募投只为圈钱?

1993年奥普家居生产了中国第一台浴霸,此后便一直从事浴霸、集成吊顶等家居产品的研发、生产、销售及相关服务, 2006年,奥普家居原间接控股股东奥普集团赴港上市,成为我国浴霸产品第一股。然而,奥普集团在香港市场似乎并未受到优待。上市十年期间,港股投资者给予奥普集团的估值一直在7-8倍之间,股价也一直在低位徘徊,最低时为0.11港元/股,最高时为1港元/股。2016年9月,奥普集团完成私有化退市,当时公司总市值不到25亿港元。奥普集团的主席方杰当时在接受媒体采访时也表示:“感觉本港市场已失去融资功能,无法实现集团上市募资以进一步发展业务的初衷”。私有化退出港股不到两年,奥普家居就在2018年5月报送了申报材料,拟在A股上市。

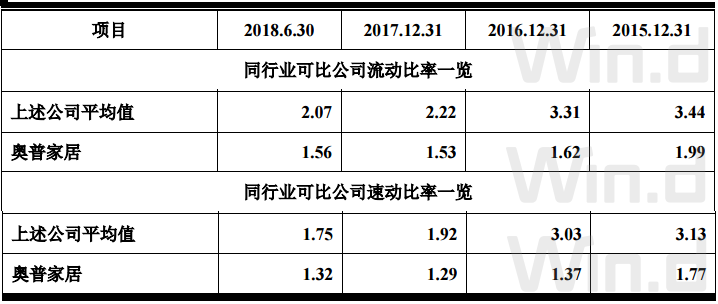

从招股书中披露的偿债能力指标来看,2015年-2018年中期,奥普家居的流动比率和速动比率均明显低于行业均值,显示公司流动性确实不足。若果真如此,为了更好地募集资金发展业务而选择退出港股拟在A股上市也合情合理。但笔者仔细阅读招股书后发现,公司并非真的缺钱,所谓的流动性不足主要由于报告期内大手笔分红,导致上市公司体内资金紧张,低于同业的偿债能力数据似乎也是刻意为之。同时,奥普家居的一系列操作手段也让投资者质疑其上市目的就为圈钱。

表:奥普家居与同行业偿债能力对比

招股书信息显示,报告期内,奥普家居共进行了9次股利分配。其中, 2015年公司进行三次现金分红,分配利润分别为600万元、1.99亿元、1亿元;2016年又进行了三次分红,分别分配利润3085万元、2亿元、1600万元;2017年,公司进行了2次分红,分配利润1.4亿元和2.05亿元;2018年4月9日,在公司向证监会申报A股上市前的不到2个月,公司再次现金分红,分配利润3960万元。上述分红合计金额为9.35亿元,而公司报告期内的净利润合计也就9.65亿元,也就是说,报告期内公司高达97.40%的利润被分给了上市之前的股东。

可见,奥普家居并不是缺钱,只是将钱在上市前都分给了股东。值得注意的是,奥普家居上述分红均实施在股权转让或增资之前。2016年分红完成后,奥普家居进行第三次股权转让及第二次增资。2017年分红后,公司进行第四次股权转让及第三次增资。按照招股书签署之日的股权结构,奥普家居的实控人方胜康兄弟及其一致行动人合计持有公司70.79%股权。以此计算,9.35亿元的分红实控人及其一致行动人获得了6.62亿。显然,巨额分红最终大部分落入了控股股东、实控人的手中。

如此高比例的分红必将影响公司的正常经营以及业务扩张,当然大股东不会不懂这个道理,因此,这也让人怀疑控股股东为自身的利益而故意掏空上市公司。同时,大手笔分红后,奥普家居却再次来A股IPO募集资金用以发展业务,且募集金额为9.18亿元,与分红金额接近。如果公司有意拓展业务,为何不优先使用自有资金及时投建募投项目,反而将利润几乎全部分给股东后再来A股上市募资?大股东是对募投项目的盈利性心存疑问还是说募投项目只是借口,来A股上市只为圈钱?在笔者来看,后者的可能性更大。

上市前密集重组 存粉饰业绩嫌疑

除大手笔分红外,上市前夕奥普家居还密集的进行了资本运作,存在做大营收、粉饰报表的嫌疑。

2016年,奥普家居收购了同一控制下的成都博朗尼股权和奥普电器拥有的商标权,其中奥普电器曾为公司的关联方。2017年,公司收购浙江劲源扣板业务、杭州博朗尼集成灶业务、上海逸盛资产、中山博琅以及中山博颂资产、杭州橙隆代理权,同时出售了非主业资产成都牵银。

一般来说,大部分收购交易均有一定溢价,而奥普家居多次收购交易的收购价均为资产评估实际价值,未有任何溢价,甚至折价收购。其中,对关联方杭州橙隆的收购最为引人注意。杭州橙隆原系公司浴霸经销商,主要经营天猫奥普官方旗舰店、淘宝奥普浴霸商城店、天猫奥普品牌商、京东奥普官方旗舰店四家网络平台店铺。杭州橙隆实际控制人为奥普家居董事长方胜康之女、公司实际控制人及一致行动人方雯雯,为了减少关联交易,公司于2017年对其进行收购。2017年杭州橙隆实现营收1.39亿元、利润3545.39万元,但奥普家居于2017年底收购杭州橙隆部分存货、设备类固定资产以及天猫旗舰店相关资产,并收回其经销权,收购价格仅为1224万元,约杭州橙隆2017年度利润的三分之一。

此外,2017年,奥普家居出售成都牵银41.67%股权。2016年成都牵银亏损934.64万元、权益账面价值374.24万元,但其出售评估价值为6153.16万元,较账面价值增值1544.16%。

显然,以平价收购资产再以高溢价出售资产对上市主体奥普家居是有利的。而公司为何能以如此低的价格收购杭州橙隆资产、以平价收购其他资产、以高溢价出售成都牵银资产招股书中并未披露。这令人怀疑公司可能在私下与对手方达成了某种协议,从而可以在账面上以不形成商誉的方式完成收购、以高价卖出资产确认收益,进而实现在上市之前美化报表的目的。