全球大放水引通膨压力 价值与周期迎配置良机

2020年全球经济受疫情影响严重,短期疫情防控压力仍在,但在全球央行持续货币宽松基础上,各国政府加大财政刺激力度,经济持续修复的预期更加明确。随着全球新增货币量的快速增长,短期弱美元趋势不改,叠加2021年新冠疫苗料将大规模使用,大宗商品价格将稳步上行,明年通胀抬升的预期被市场逐渐得到共识。在二级市场方面,国内需求的强劲复苏将带动商品基本面持续向好,市场也逐渐从周期成长走向周期价值,低估值的代表为强周期(钢铁、煤炭、有色金属)、银行业和房地产涨幅近期已明显高于周期成长的行业代表(消费、医疗、科技)。

各国央行大放水

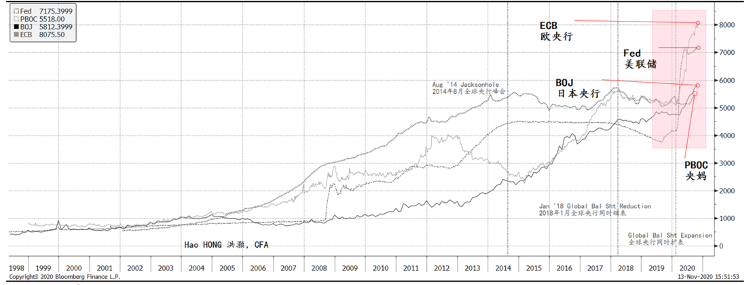

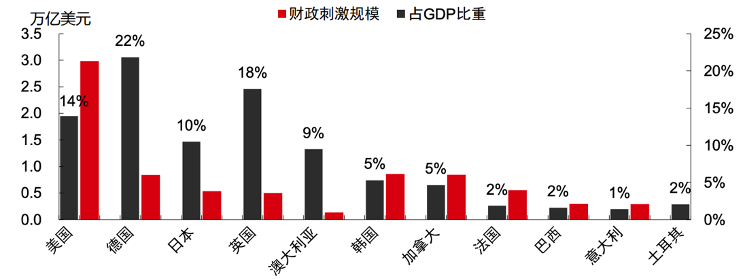

2019年初全球新冠疫情蔓延,为应对疫情带来的经济增长停滞,G20各国实施了数轮财政刺激计划,美联储、日本央行和欧洲央行迅速扩充资产负债表,资产总额增长了约5.8万亿美元(不含中国),同比增幅高达42%,美国、德国、日本和英国等刺激规模都在GDP的10%以上。其中,美联储资产负债表扩大了接近4万亿美元,增幅接近70%,总规模超过了7.2万亿,量化宽松政策且仍在持续(包括继续购进美国国债和MBS,分别占比69%和21%),广义货币供应量激增逾20%。

图1:美联储和欧央行迅速扩表(资料来源:交银国际)

图2:疫情暴发以来,G20国家实施财政刺激规模及其占GDP比重(资料来源:中信证券)

更为重要的是,这三个经济体的商业银行信贷增速也在2020年初明显跳升,这表明央行投放的货币(放水)已经大量流入了实体经济。

图3:美欧日银行信贷增速在疫情之后都有明显跳升(资料来源:中银证券)

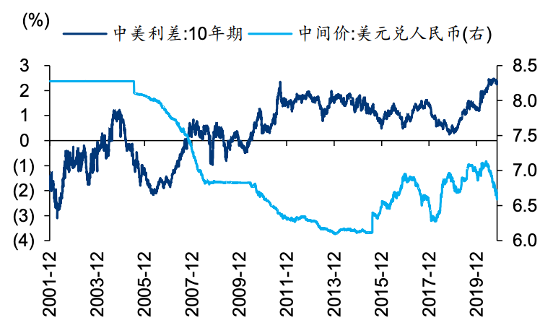

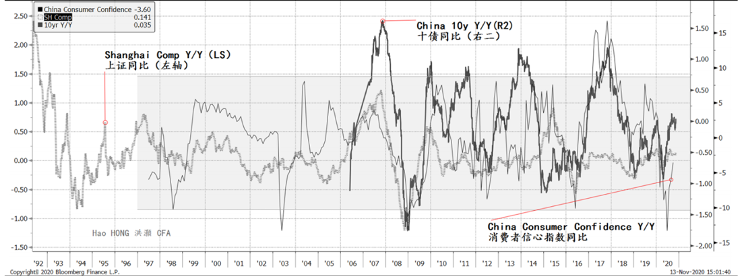

同时,因中国央行态度较为谨慎,导致中美10年期国债利率进一步走阔,目前中美10年期国债利差处于二十年内的高点。汇率方面,人民币相对美元大幅升值,从5⽉份7.13升值到10⽉份6.65,⼈民币已累计快速升值了6.73%。中国贸易出⼝持续顺差,也⽀持⼈民币升值⾛强。不同于美联储等央行“大水漫灌”的货币宽松政策,在2020年10⽉12⽇,中国⼈民银⾏决定将远期售汇业务的外汇风险准备⾦率从20%下调为0%,这清晰的表明了中国央行认为当前汇率升值速度过快,已经开始采取适当的相对措施应对。其次,明年中国货币政策退出刺激+财政政策保持宽松的宏观政策组合是一个“强汇率”的宏观政策组合。

图4:中美10年期国债利差扩大至近二十年最高(资料来源:华泰证券)

此外,美联储基本穷尽了刺激经济的货币政策工具,意味着美国未来刺激经济必须更依赖于财政的扩张。在高债务率和赤字率的背景下继续财政支出,则需要继续被动扩表购债,以维持较低的联邦政府债券发行利率(从而控制债务成本)。这种政策组合或会带来跨境资本的流出、美元套息交易进一步加强(借美元买入其他货币资产)和美债的持续抛售。中信证券预计,2021年初美国新财政刺激的规模可能在0.5-1.5万亿美元之间,此外,明年年中美国可能会推出新一轮基建刺激计划,专门用于支持基础设施的更新和新能源的投资(此前拜登提出的计划是四年2万亿美元)。结合10月份中国央行降低外汇准备金率的政策,美元2021年大概率继续走弱,与人民币升值的走势形成镜像。

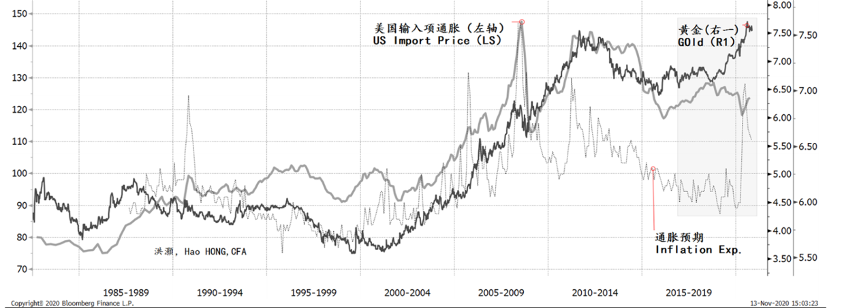

随着消费者信心从历史低点反弹,终端需求改善,美国的通胀预期正在飙升。交银国际洪颢表示:“考虑到美国为了应对新冠疫情所采取的一系列激进的货币与财政刺激,美国的通胀压力在未来几个季度很可能高于市场共识的预期。”

图5:金价飙升蕴含通胀预期的上升(资料来源:交银国际)

目前,以石油为代表的全球大宗商品价格仍相当低迷,其中计入的再通胀预期与很多其他金融资产相比相距甚远。与此同时,疫情期间相关行业持续缩减产能,如果需求复苏超预期,国际大宗商品可能出现短期供需缺口、推升价格。值得注意的是,全球航空、陆地交通及航运目前的产能利用率仍然极低。目前全球航空客流量仅为疫情前的10%,而陆地交通运力距疫前水平仍有很大差距,尤其是在欧洲。全球经济重启确有可能在短期带来大宗商品供不应求的局面。因商品价格本身就是通胀的组成部分,假设2021年布伦特原油价格恢复到年均50美元/桶(2019年均64.4美元/桶),则仅此一项的同比增幅将达到24%。

预计2021年疫苗大规模应用将助推全球经济快速修复至2019年水平,而欧美央行的货币宽松政策尚难以彻底退出和转向,这将助推“再通胀”预期升温。

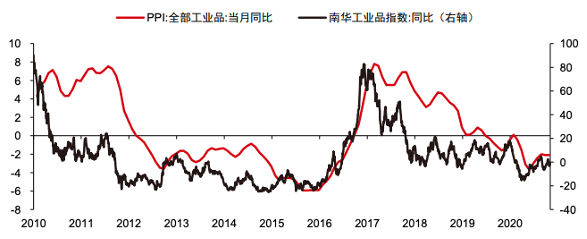

图6:通胀与大宗商品价格(%)(资料来源:中信证券)

通胀预期的抬升

在此市场共识下,通胀交易策略的核心逻辑是:短期内美元贬值具有持续性,在人民币升值和通胀预期抬升的背景下,有色金属、地产、金融等低估值行业盈利将得以改善。

瑞银亚太区股票研究主管潘嘉怡也表示:“汽车、工业、材料、银行、多元化金融和房地产这些行业非常依赖于经济周期,特别是投资活动。这些板块过去一直表现不佳,显示市场对中国周期增长预期较低。但是,周期性股票或将在商业周期复苏初期出现非常强劲的反弹。在过去十年中,这通常还伴随着工业活动的加速以及M1货币的增长。展望未来,如果经济回稳、M1明显反弹、工业活动增长,则这些周期性股票的风险回报将显示出吸引力。”

以下三个方面为通胀交易策略的核心论据:

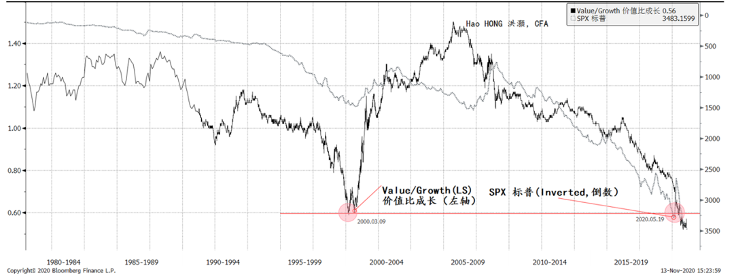

第一,在动态估值的匹配方面,当前的经济周期阶段,符合量化定义的价值板块大多是传统和周期性的板块-即似乎是被投资者长期忽视的旧经济板块:包括工业、金融、必需消费、材料和房地产。目前,这些周期价值板块的估值处于低位,并且和周期成长的回报率比例已经超越了2000年3月的极值。

图7:价值跑输成长的程度,已经超越了极端(资料来源:交银国际)

周期和价值将受益

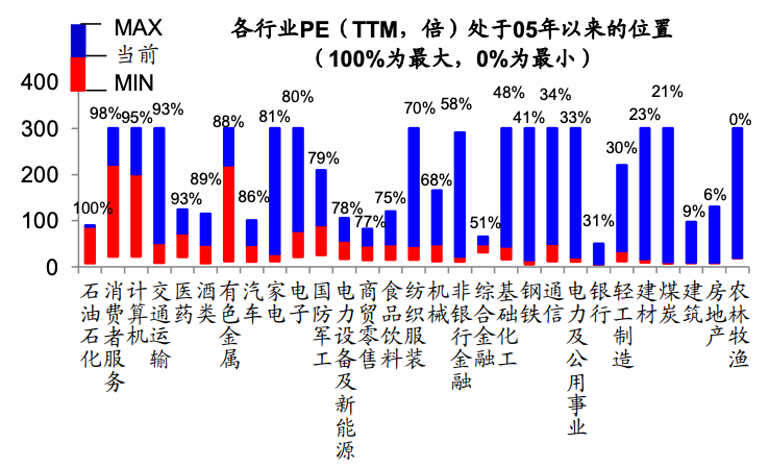

行业估值绝对值来看,PE百分位水平处于2005年以来10%以下的行业有农林牧渔、房地产、建筑;处于20%-40%的行业有煤炭、建材、轻工制造、银行、电力及公用事业、通信。PE绝对值最低的3个行业是银行(6.4倍)、建筑(9.6倍)和房地产(10.1倍)。

图8:各行业PE历史氛围水平,截止日期为2020/10/16(资料来源:海通证券)

此外,人民币持续升值不利于出口,长端利率继续提升或是大概率事件,长短利差走阔的预期将使得银行等金融板块的估值得到改善。

图8:中国10年期国债收益率将上升(资料来源:交银国际)

第二,在业绩方面,美元计价工业品价格持续提升预计是周期板块利润增速大幅上涨的主要因素。2021年经济或将加快复苏,全球需求加快修复,受益于弱美元周期的延续性,对应大宗商品价格特别是工业金属价格或有向上的支撑力;此外,考虑工业金属整体库存水平较低,供给端同样可支撑商品价格。

根据中国有色金属工业协会最新数据,7月以来,铜、铝、铅、锌基本金属价格保持高位运行,均超过疫情前水平。上周铝价继近期强势突破1.5万元/吨后,大涨至1.564万元/吨,创三年以来新高。11月16日,伦敦金属交易所(LME)的期铜继续大涨,并突破7100美元。有色板块价格大涨的背后主要有两个方面的原因:1、全球新冠疫情因疫苗的研发而胜利在望,需求端复苏的新预期已经形成;2、有色金属板块,估值较低,处在近十年的低位,有较强的补涨需求。

举例说明,

(1) 铜,

a. 在供应端:全球新增大型铜矿山项目有限,未来三年产能增速持续下滑。根据SMM数据显示,2020年第二季度全球主要矿业公司的铜矿产量同比与环比均面临负增长,全球前15大铜矿公司2020年Q2合计矿产铜产量269.6万吨,同比下降5.3%,多家同比下滑10%以上。根据WoodMackenzie数据,2021-2023年全球铜矿产能增量分别为158、78.4、53.6万吨,总体呈现逐年下滑趋势。Spence、Timok、卡莫阿等铜矿新增投产将对明年下半年供应端形成较大压力,但疫情对企业资本开支、矿山生产进度等影响存在不确定性,全球铜矿产量偏紧格局将仍将持续。

b. 在库存端:全球铜显性库存78.7万吨,整体处于近10年较低的位置,预计在需求端逐步恢复的状态下,对价格未来有进一步的支撑作用。

c. 在需求端:线缆开工率维持高位、地产竣工持续复苏和汽车销量等均表明下游产业链对铜的需求随着经济复苏而上升。

(2) 铝,供需基本面紧平衡状态下,价格将偏弱运行,低库存状态支撑价格下行空间有限,预计2021年铝均价14150元/吨。

a. 原材料供需偏弱压制价格,电解铝环节维持高利润的催化下,四季度开始新增产能投放提速,2021年实际新增产能约150万吨,供给天花板限制长期产能释放。

b. 在库存端:全球交易所铝库存的整体存水平处于相对低位,目前仍处去库阶段。国内社会库存持续70万吨左右的低位运行,四季度虽有累库压力,但绝对值低位水平对明年价格有一定的支撑作用。

c. 在需求端:短期海外疫情拖累欧美经济复苏,国内外宏观经济形势明显分化,消费端短期面临一定压力。中长期看国内经济持续恢复带动基建、汽车、家电的消费回暖,特高压、新能源等增加铝消费的新增长点。按照目前形势判断明年全球经济复苏趋势不改国内铝加工品出口量将持续回暖,中信证券预计2021年国内电解铝消费量达到4070万吨同比明显增长8.2%。

(3) 锌,2020年国内外疫情防控导致矿山减停产,根据WoodMackenzie预测,2020年锌矿产量同比会下降4.8%,国产和进口锌TC下滑也反映了短期矿端偏紧格局。WoodMackenzie预计2021年锌矿产量将达到1388.5万吨,同比+9.1%,中长期来看仍有明显供应压力。

(4) 锂,当前较低的锂价已造成上游资源和中游冶炼环节的大面积亏损,继续下跌的概率较低。受需求拉动和成本支撑,同时海外资源供应不确定性的增加,当前锂价上涨趋势已经确立,锂精矿价格上涨将是的资源端布局完善的企业更加受益。

第三,通胀将支撑金价再创新高。今年9月美联储货币会议上正式引入平均通胀目标以强化前瞻指引,美联储对通胀容忍度提升至2%以上,这意味着联邦基金利率将维持更长时间的低位水平,财政刺激导致政府高杠杆率压制国债利率。预计2021年的十年期国债收益率可视为“弱变量”,通胀水平的回升影响力将被“放大化”,成为支撑金价明年趋势上行的核心因素。中信证券预测2021年金价均价有望突破2000美元/盎司,明年就是通胀推升金价上行的关键时期。

周期价值开始跑赢周期成长

在2021年Q2疫苗广泛有效应用的假设下,全球经济有望迎来“共振”复苏。在此背景下的大类资产配置建议为大宗商品将优于股票和债券,因其上游大宗商品边际弹性相对更大。

事实上,顺周期的盈利和估值优势已经被市场认识到,并逐渐成为共识。从细分行业来看,市场表现已经从周期成长(即医药、电子和消费)走向周期价值,而低估值的代表银行和房地产涨幅也十分明显。