10月18日,MSCI中国A50互联互通指数期货合约正式在港交所挂牌上市。本次MSCI中国A50互联互通指数期货在港交所的“生根发芽”会不会引起通过新交所配置A股的外资大幅“回流”?又会对A股市场生态带来什么样的影响及投资启示?

或进一步稳定国内“定价权”

虽然A股2018年被纳入MSCI之后,资本市场对外开放程度逐渐加深,但外资在A股市场持有市值的比例仅从2018年的2.26%提升至2021年6月的4.17%,远远低于其他发展中国家。这与我国金融衍生品市场面临的发展困难以及国际投资者无法参与现有的股指和国债等衍生品的交易(少数QFII除外)有直接关系。

在本次港交所A50股指期货推出之前,新交所A50股指期货是目前境外唯一的A股指数标准化(富时中国A50)对冲产品,且与A股主要指数走势高度相关。目前新交所A50股指期货保持较高交易量和流动性,并对我国股票市场产生了一定影响。

基于我国金融衍生品市场的发展与安全视角,就本次国内资本市场推出国际指数MSCIA50股指期货而言,我们认为:一方面,丰富了国内市场以中国特征股指为标的金融衍生产品,国内金融衍生品的丰富有利于定价权的稳定;另一方面,A股的近些年的发展出现越来越“独立化”的特征,为国际投资者参与中国资本市场提供了风险管理工具,可以使跨国资本更安全放心地长期投资A股市场,从而加速推动金融衍生品市场的国际化,一定程度上减少短期资本跨境流动及海外风险传导,亦对人民币汇率市场稳定有积极的意义。

替代作用下有利于外资“回流”

本次港交所MSCI中国A50互联互通指数期货合约的推出在增加我国资本市场价格发现效率的同时,无疑会定向吸引青睐配置A股的外资“回流”。特别是,2018年以来,中美代表的大国博弈形势逐步加深,国际资金在诸多不确定性风险事件的扰动下双向流动速度加大,更加大了其通过配置富时A50股指期货风险对冲的偏好。

资金出于风险规避或者是套期保值的目的增配新交所A50股指期货,这其中的资金构成不仅仅包括将A50股指期货作为打新股时持仓资金的重要对冲工具的国内资金,更大的构成是,A股互联互通机制中北上资金、QFII的外资,以及全球范围内跟踪配置MSCI或FTSE等国际指数的被动资金。我们认为,伴随本次MSCIA50股指期货合约的推出,其对新交所A50股指期货合约或将出现明显的替代作用,这部分外资会大幅“回流”至国内金融市场。原因如下:

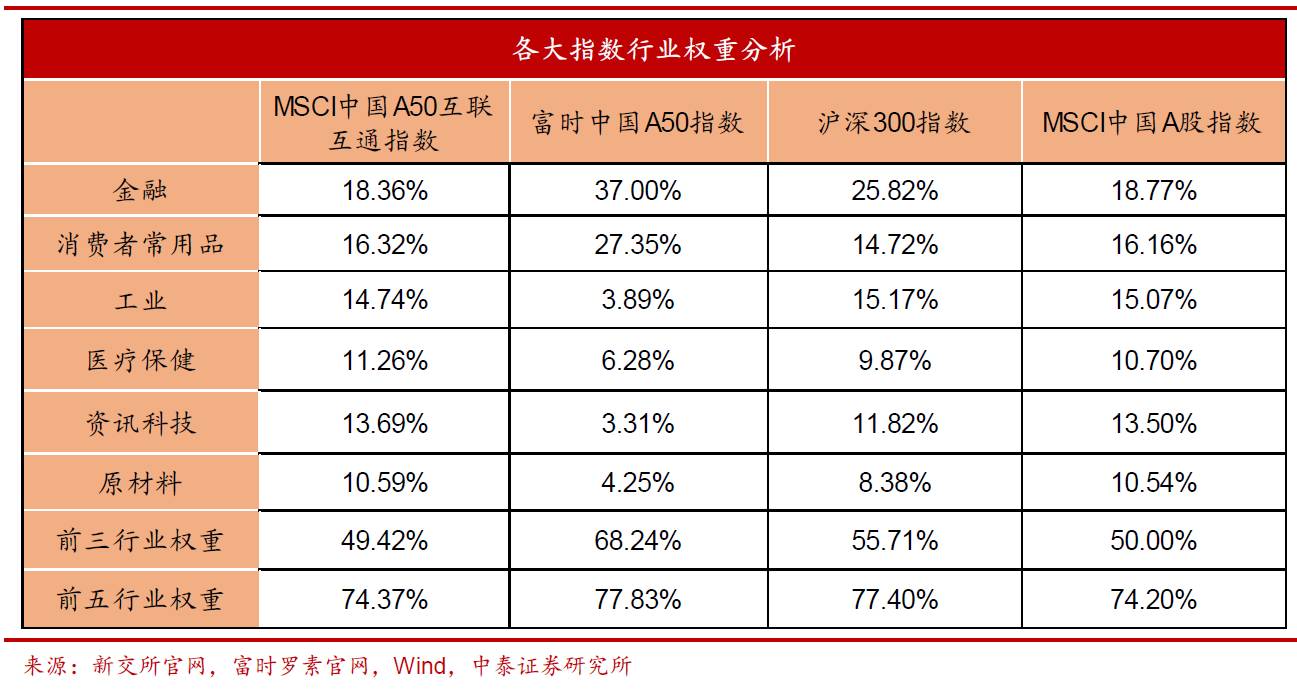

首先,MSCI中国A50互联互通指数成分股所代表的行业特征更能符合中国新经济的特征,增强了对外资的吸引力,并或会成为国际资金投资A股的风向标。

其次,MSCI中国A50互联互通指数期货合约(MCA合约)的设置,扭转国内三支股指期货的交易成本高、便利性较弱的现状,丰富国内风险对冲工具。

最后,相对于新加坡离岸人民币金融中心,香港具有全球离岸人民币业务枢纽的区位优势,离中国股票市场更“近”。香港金融市场可以提供给持有离岸人民币资金的企业和机构一站式的在港存放、管理、调拨和投资,其地位带来的便捷性对国际资金形成强大的吸引力,国际投资资金也更愿意“避远就近”。港交所的MSCI中国A50互联互通指数期货合约的推出也能一定程度上巩固香港金融市场地位。

维护A股健康合理的慢牛生态

从新加坡A50股指期货发展经验来看,新加坡离岸的A50股指期货市场结构较为成熟,国际机构投资者占比达70%。而其对应的在岸A股市场风险对冲的投资者结构机构化相对较低,这导致了离岸市场的价格发现能力持续对本地市场产生压力。特别是,交易时间的差别亦造成了在个别时间段新交所A50股指期货的价格发现能力或优于国内市场。

不少投资机构纷纷根据富时A50期货的走势来预测A股主要指数,造成“外盘价格引导内盘价格”的错觉,这种国内交易所与新交所交易时间、交易机制的偏差不利于国内金融衍生品提升竞争力,也一定程度增加了个别时间段A股市场的波动。

在一定情况下,新交所A50股指期货投资者可能出于流动性限制、市场情绪波动、风险偏好改变等原因,导致富时A50股指期货价格过度反应、偏离基本面,并通过国际资本流动、跨市场交易、预期等渠道传导至A股市场,引起三大市场指数价格的非正常波动。而本次港交所与MSCI合作“争夺”期指市场或能增加期现市场有效性,港交所与内地相关交易所及监管机构有长期的协调及磨合,在增强了本次推出A50股指期货的竞争力的同时,能够减轻期货市场短期非理性的投机给A股市场造成的“过度”波动。

机构化提升助推长牛格局

综上所述,站在投资视角,MSCI中国A50互联互通指数一定程度上更贴合国内股票市场发展现状及产业升级趋势,相应地,国内本土交易所所推出的MSCI中国A50股指期货作为更符合中国新经济特征的衍生品工具:

1)MSCIA50股指期货作为套期保值和风险对冲手段能够“平滑”A股市场短期不必要的高波动,维护中长期健康合理的慢牛生态的格局;

2)MSCI中国A50互联互通指数紧跟A股市场工业制造业、信息技术、医疗保健等新兴产业优质龙头且季度调整。金融开放格局下,伴随中国经济在疫情后的经济韧性凸显,通过衍生品工具创新发展大力引导国际中长期资金流入国家攻关的核心关键领域。

伴随港交所A50股指期货的推出,2021年10月国内首批4只MSCI中国A50ETF,预计未来上交所也或持续推出一系列ETF产品,丰富境内投资者的资产配置和交易工具。MSCI中国A50ETF跟踪中国行业优质龙头,覆盖范围广泛且成分结构更偏“新经济”;同时,基于国际指数包含大量的被动跟踪资金及风险对冲的机构投资资金,投资者结构或更为成熟,配合港交所MSCIA50股指期货的对冲工具,预期产品收益率或更加稳健。

表:MSCI中国A50互联互通指数成分股更能符合中国新经济的特征