要收益也要“安心”

不确定性越是增加,人们对确定性的需求就越高。近两年股市的起伏震荡,使得主打风险收益比的FOF,获得了大发展良机。

由于FOF净值的发布有三个工作日的滞后,所以1月5日发布的是2021年最后一日(12月31日)的净值数据,由此我们也可以在这里对FOF做一个完整的年度回顾。

据Choice数据(下同)统计显示,截至2022年1月5日,在剔除QDII之后FOF的总数为314只,总规模近2340亿元。其中仅在2021年新成立的产品,就多达136只,规模高达1293亿元。而在2020年,当年新成立的FOF数量为72只,这些产品当前规模为316亿元。可以看出,FOF加速爆发的态势在近两年间非常明显。

FOF之所以受欢迎,部分原因是当前开放基金总数量多达14000只(A、C份额分别计算),选基金难度越来越高,通过FOF来实现对优秀基金的筛选,可谓一种省心之选。此外,FOF能实现投资风险的二次分散,对投资的波动进行二次平滑,可以实现更低的收益波动、更确定的收益目标,从而实现更高的风险收益比。长期而言,这一点可能更为重要。

实际上在FOF大发展这两年,整体看FOF也很好地体现了其低回撤优势特征。Choice数据统计显示,截至2021年末,全部2865只偏股混合型基金,在过去两年的最大回撤幅度算数平均值为-15.79%,全部744只普通股票型基金同期回撤幅度均值为-19.21%。比较看来,FOF基金同期最大回撤均值仅为-6.02%,在低波动性方面优势非常显著。

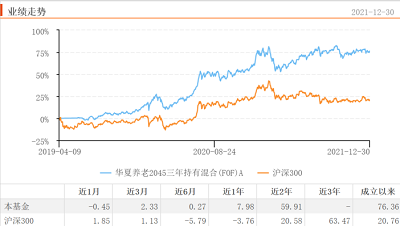

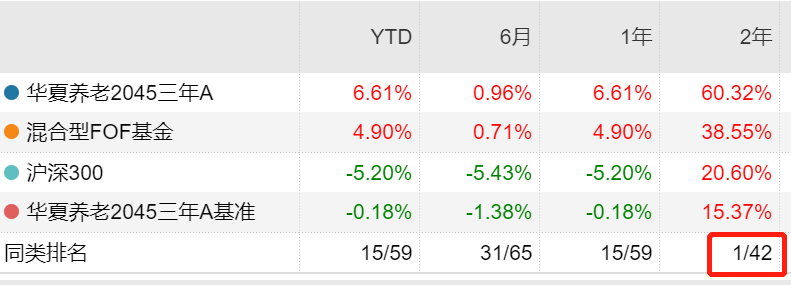

而对于一些特别优秀的FOF产品,其风险收益优势就显得更为突出。以近两年收益率排名第一的华夏养老2045三年持有混合(FOF)A为例,该基金近两年收益率高达60.32%,同期最大回撤幅度仅为-15.74%。可以说在为持有人收获了丰厚收益的同时,也提供了非常好的持有体验。这种优秀表现,也使得该产品规模获得持续提升。产品的资产规模从2019年年终的4亿左右,到2021年三季末已经升至超13亿元。

下图是据Wind统计的该产品与不同基准之间的对比,可以看出该产品相对于沪深300指数和混合FOF的平均水平,都取得了显著的超额收益。

其实这样的风险收益水平,在优秀FOF中并非偶然。比如2021年FOF的年度收益率冠军华夏聚丰稳健混合发起式(FOF)A,该产品在2021年收获了16.22%的年度收益率,而该基金C份额也以16.17%的成绩位居FOF年度收益榜第二。也就是说这两只基金霸榜了FOF业绩的冠亚军。

而在整个FOF产品线上,华夏基金都有亮眼表现。比如近两年收益达47.36%的华夏养老2050五年持有混合(FOF),近两年收益率达45.7%的华夏养老2040混合(FOF)A,与华夏养老2045一样都由有23年证券从业经验的华夏基金资产配置部总监许利明担纲。下个月他的新基:华夏聚盛优选一年持有FOF也马上要发行了,大家可以期待一下。

独特打法优势渐显

与普通基金需研究具体资产不同,管理FOF基金主要需关注大类资产配置,以及对优秀基金经理的挖掘。当然,这都需要有强大的投研队伍作为支撑。

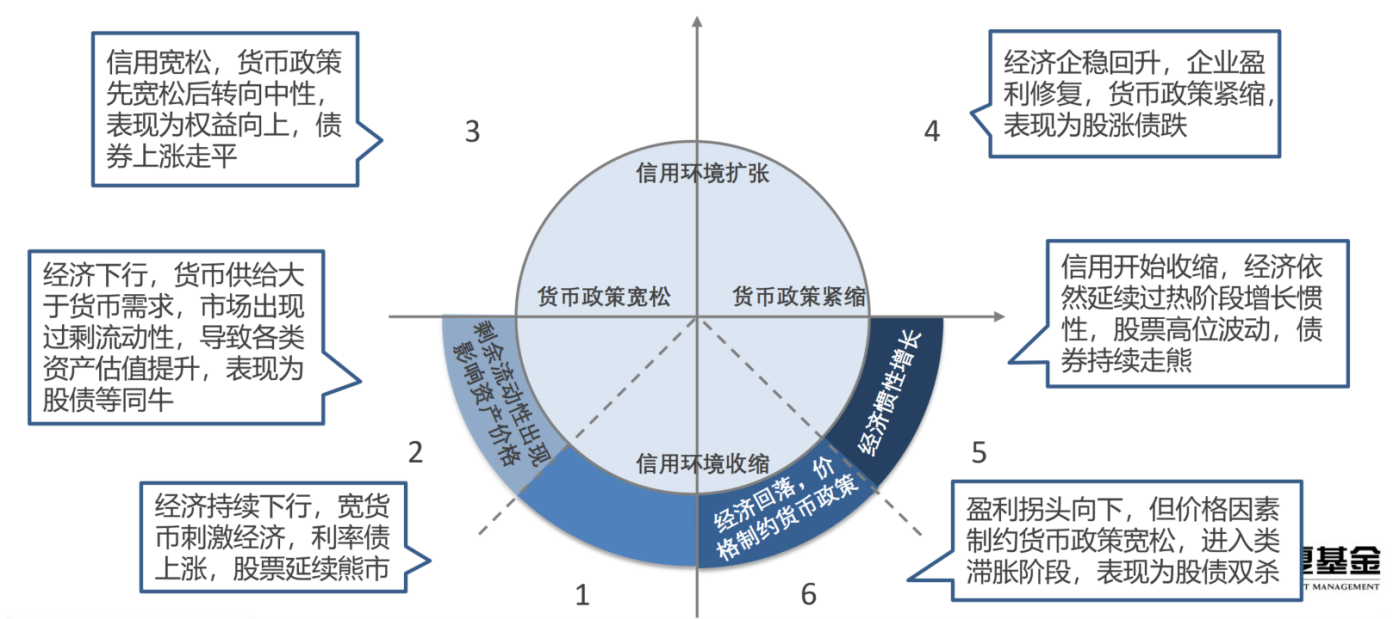

在大类资产配置方面,华夏基金资产配置团队根据国内情况对美林时钟理论进行优化完善,形成基于宏观(Macro-economy)、估值(Value)、政策(Policy)的MVP分析模型,并据此开发了独树一帜的“货币、信用、流动性、盈利/估值、情绪”的五因素六象限的战术资产配置框架。

在团队建设方面,华夏基金的FOF团队有着豪华阵容,由专设的资产配置部负责FOF等配置类组合的投资,包括13人的独立FOF研究团队,背后还有华夏基金近200人的大研究团队给予支持。

与许多同行的FOF团队有所差别,华夏基金的FOF团队是一个带有股票投资基因的团队。如华夏基金FOF团队“带头人”、该公司副总经理孙彬,就曾担任过华夏基金研究部和公募股票投资部负责人。华夏养老2045的基金经理许利明现任资产配置部总监,也曾担任年金和公募基金的股票投资经理。华夏聚丰的基金经理郑铮,也有股票研究部的宏观研究员的经验。这使得该团队在理解不同基金经理的买入逻辑时,有更强的优势。

事实上,在选择基金和基金经理方面,华夏基金已沉淀下来一套独有的定量+定性研究方法。定量部分不仅包括传统多因子模型,还包括了自建的依靠机器学习来实现优选产品和基金经理的AI模型。而在定性部分,则是通过对基金经理的投资框架、能力圈等情况的深入调研,并参考其与华夏资产配置策略的匹配度,来形成对不同基金经理全方位的评估画像,从而找出能真正创造阿尔法的黑马基金经理。

这套独门方法效果如何?一个案例就是华夏的FOF团队通过定量分析模型选出了任职基金经理仅一年、持股相对冷门、换手率很高的刘畅畅。团队通过深入定性研究,来与量化研究互为验证。此后,华夏聚丰稳健混合(FOF)即开始买入刘畅畅管理的华安文体健康,并逐渐成为该FOF的第一大重仓基金,这只基金在2021年收益率高达69.78%,成为华夏聚丰2021年度夺冠的重要助力。

从2017年9月首批FOF产品获批至今,也不过短短4年多时间。不过作为一类研究方法迥异的产品,不同管理公司在这一领域投入资源与投研积累的不同,已经使得一些公司开始占据优势位置。作为首批公募FOF管理人,首批养老目标日期FOF管理人,华夏基金FOF方面的积极布局可谓成效卓著。旗下FOF产品线的整体良好业绩,在助推FOF快速发展的同时,几年下来也为那些愿意“尝鲜”的投资者斩获了不错的收获。