北京时间1月6日凌晨3点,美联储公布的12月货币政策会议纪要暗示,更早、更快加息,且一些决策者支持加息后不久开始缩减资产负债表,以进行“量化紧缩”。

纪要公布之后,市场应声暴跌。纳指当日收盘暴跌超500点,幅度超3%,创去年2月以来的最大单日跌幅。道指和标普500也“不遑多让”,下跌幅度均超1%。此后一个交易日,三大指数仍呈调整态势。与此同时,美债市场也遭遇了抛售潮,在美联储公布纪要后,美国10年期国债收益率持续狂飙,单日暴涨超2.50%,正在逼近去年3月份的高点;30年期美债收益率隔夜盘中一度升穿2.10%。比特币也跌跌不休,美联储纪要公布当日暴跌6%,下穿43000美元/枚。

随着美联储“鹰”味越来越足,多国央行加息路径也日渐清晰,一些新兴市场货币或面临严峻考验。

美联储“鹰”味十足

北京时间周四凌晨3点,美联储公布了12月FOMC会议纪要,除了市场已有预期的加速Taper、提前加息等内容,委员们有关缩减资产负债表的讨论令风险资产再度承压。

在12月会议上,美联储维持了现有的政策利率,同时如预期般将缩减债券购买计划的速度翻倍至每月300亿美元。在市场高度关注的点阵图方面,三分之二的委员认为2022年至少加息三次,2023和2024年将分别加息三次和两次。

与会者普遍指出,鉴于他们对经济、劳动力市场和通胀的前景看法,可能有必要提前或以更快的速度提高联邦基金利率。一些与会者也表示,在开始加息后,较以往经验更快的速度缩减资产负债表规模可能是合适的。

在去年12月FOMC决议后的发布会上,鲍威尔在回应缩表问题时曾表示,委员们的确有讨论这个问题,但主要是回顾历史经验,并没有作出任何决定。但从会议纪要展现的内容来看,美联储官员们已经进行了相当深入的讨论。

政策立场的转变也与美联储委员们对通胀的焦虑息息相关。纪要显示,美联储委员们认为,在高企的通胀压力和劳动力市场走强的背景下,已经不需要通过持续的净资产购买提供更多的政策宽松,这也是加速Taper预留政策空间的原因。所有与会者都同意美国的通胀水平已经显著超过2%的政策目标,反映出与疫情和经济重启有关的供需失衡。同时FOMC的委员们也“普遍预计全球供应链瓶颈至少会持续到2022年”。

科技股“最受伤”

美联储加息魔咒之下,美股成为了杀跌重灾区,纳斯达克指数暴跌522点,跌幅达3.34%,创去年2月以来的最大跌幅;盘中曾涨超150点的道指,跌超1%,标普500指数亦大跌近2%。而且此后一个交易日,三大股指仍处于弱势调整中。

与此同时,美债市场也遭遇了抛售潮,在美联储公布12月货币政策会议纪要后,美国10年期国债收益率持续狂飙,单日暴涨超2.50%,正在逼近去年3月份的高点;30年期美债收益率隔夜盘中一度升穿2.10%。

在利率上升的环境中,科技股的高估值变得更加难以维持。因此这次美股科技股“受伤”最重,相关基金也损失惨重,例如,“牛市女皇”木头姐旗下ARK基金当日收跌近7.10%。

科技股在2022年开年遭遇当头一棒,这一类公司下跌的幅度及数量都与二十多年前的互联网泡沫时期如出一辙。周四,据Sundial Capital Research的首席研究官Jason Goepfert,纳斯达克综合指数中大约每10家公司中就有4家公司的市值从52周的高点减少了一半,该指数的大部分成分股都已经陷入了熊市之中。

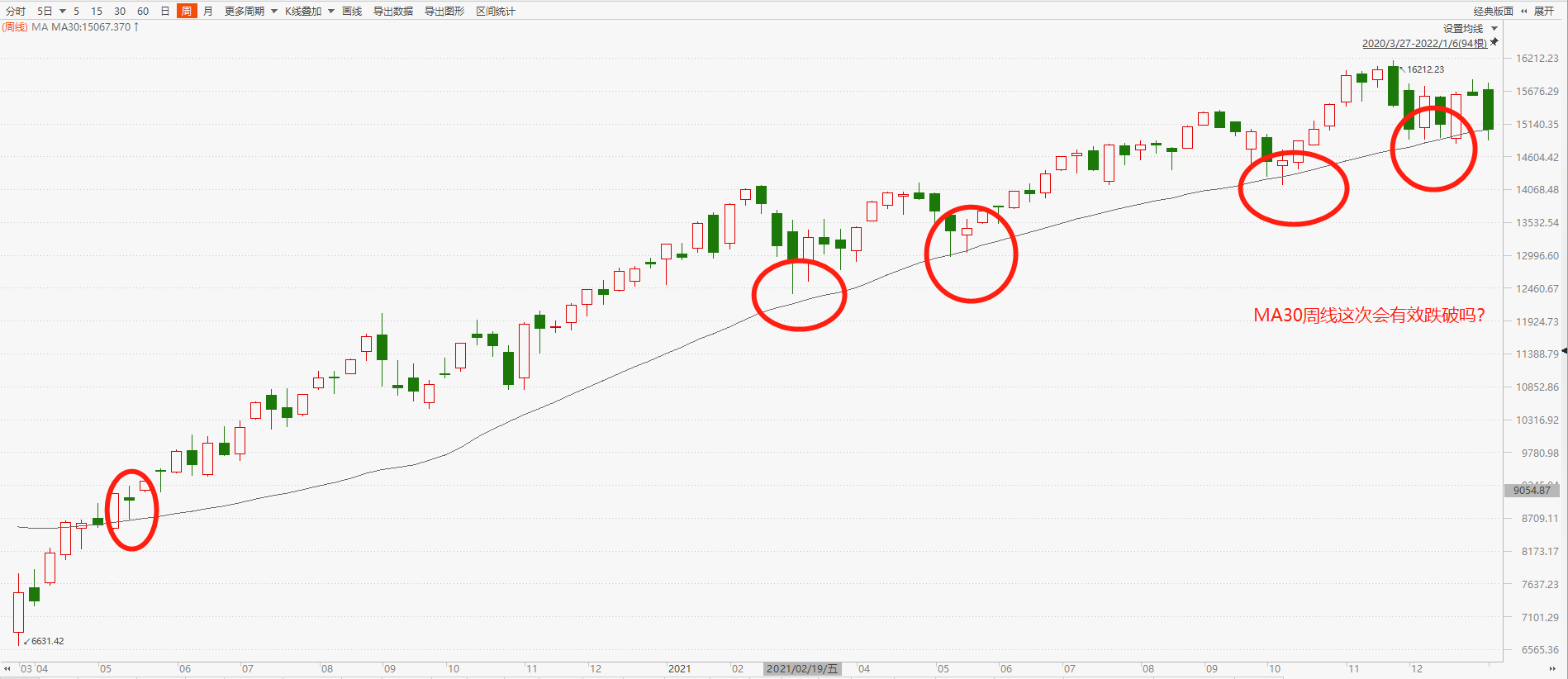

不过,纳指虽然单日暴跌,但目前仍未跌破长期强支撑的30周均线,近两年来,此前的数次暴跌都在此处获得支撑后强力反弹,甚至此后创新高,这一次会有不同吗?

图:30周均线为纳指近两年来的强支撑

来源:Choice数据

当然,还有比纳指下跌更惨烈的,那就是比特币,周四凌晨美联储最新会议纪要公布后,跌势加剧,跌破45000美元,创12月初闪崩以来的最低水平。随后,跌幅进一步扩大,截止发稿,比特币跌破43000美元/枚,日内跌逾6%。

比特币的形势可能远比表面看起来糟糕。交易量枯竭、期货未平仓量暴跌,活跃地址数量停滞不前,都困扰着它。这些数据表明比特币投资者的“动物精神”在减弱。即使在下跌33%之后,曾经是加密货币市场稳定靠山的抄底买家也未出手。与此同时,在上个月的闪电崩盘中,价值数十亿美元的杠杆头寸被冲销后,新的投资者尚未填补这一空白。

货币“正常化”渐成主基调

在美联储公布货币政策会议纪要前,已有发达国家央行进行加息。当地时间1月4日,波兰货币政策委员会宣布决定将该国中央银行主要利率提高50个基点至2.25%,该决定将在1月5日生效。这是波兰4个月以来的第四次加息,波兰央行成为2022年首个宣布加息的国家银行。

全球主要国家中,英国央行已于2021年12月加息一次。此外,新西兰央行和韩国央行2021年均已加息两次。挪威央行释放出今年3月或会继续加息的信号,美联储加息时点或提前至今年上半年。伴随通胀压力的持续上升,外界预期,各国央行的加息路径将更加清晰。

从货币政策角度看,大部分主要央行货币政策转向“正常化”,虽然政策转变对经济的提振作用具有较大的滞后性,但减少流动性以及加息一定程度应可削弱需求并减轻通胀压力。到2022年下半年,这样的作用可能进一步显现。这是嘉盛集团全球研究主管韦尔勒接受上证报采访时的发表的看法。

高通胀已经对全球消费者心理造成伤害。在疫情不断反复之际,全球供应链紧张情况暂时无法缓解,未来通胀回归低位之路可能并非坦途。

历史经验已经表明,每次美国货币紧缩,新兴国家金融市场总容易出现“动荡”。在美联储发出加息力度可能比预期更加激进的信号,削弱高风险性资产的吸引力后,新兴市场货币震荡可能会加剧。如果整个市场对美元升值、通胀加速和新冠疫情持续恶化的担忧不断加剧,可能会严重影响投资者对新兴市场的投资情绪。