近期,寒武纪(688256)被调入上证50指数激起市场较大关注,从规则上看,寒武纪被调入该指数并没有什么瑕疵,那争议是什么呢?又是哪路资金一路将寒武纪股价和市值“推入”该指数呢?

纳入指数符合规则

11月29日,上交所宣布,计划将市值2300亿的寒武纪调入上证50指数,于12月13日收市后生效。根据相关规则,沪市公司在成为上证50成份股之前,必须是上证180成份股,而寒武纪已在2023年11月24日达到这一标准。在上证180成份股的基础上,还需按照过去一年的日均总市值、日均成交金额进行综合排名,需位列前五十。

2023年11月29日至2024年11月29日的一年时间里,寒武纪大涨约290%,公司日均总市值约930亿元,日均成交额21.4亿元。两项指标均位于上证180成份股前四十九位、第十三位,故有资格入围上证50。因此,寒武纪成为上证50成份股,是符合规则的。由此,市场有一部分观点认为,指数编制的规则不合理,但该观点并不是本文讨论的重点,本文更关注的是谁在推高(说“炒作”也可以)寒武纪的股价,让其达到了调入指数的标准。

融资余额暴涨 被动资金进入

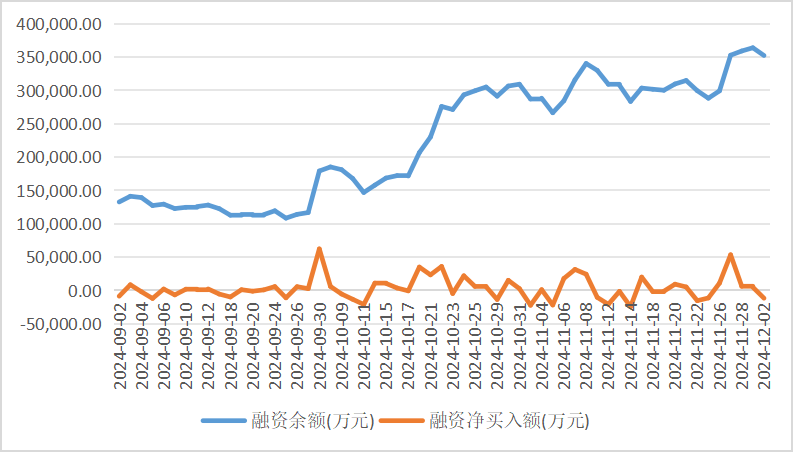

从可以跟踪的高频交易数据看,融资客持续加仓寒武纪。9月30日,寒武纪的融资余额暴增6.23亿元,该日收盘融资余额达17.91亿元,从此开始,其融资余额从10亿元出头,一路震荡向上,其中,10月18日突破20亿元,10月28日突破30亿元,11月29日已超36亿元。

9月以来寒武纪融资余额及融资净买入额变化情况(截至12月2日)

来源:Choice数据,股市动态分析制图

从定期报告发布的前十大股东及前十大流通股东的变化看,指数基金扩容也是助力寒武纪上涨的关键。就在成为上证50成份股前,寒武纪本已经是科创50、国证芯片指数的前五大权重股,也是沪深300的成份股之一。因此,一众与这些指数所挂钩的ETF势必将对公司予以配置。截至三季度末,寒武纪前十大股东名单中拥有华夏上证科创板50成份ETF、易方达上证科创板50ETF、华夏国证半导体芯片ETF、华泰柏瑞沪深300ETF;同一时间点,持股公司市值最多的10只基金中,有8只为科创50、沪深300、国证芯片有关的ETF。所以,一批增量资金被动流进寒武纪,并对最终股价形成正向影响。

以上只是可以从公开数据跟踪的资金,还有一些无法跟踪的资金(例如游资、私募等)具体是怎样变化的,那就无法知晓了,但可以肯定的是,寒武纪股价的暴涨,是多股力量共同推动的结果。

有趣的是,寒武纪于7月26日召开第二届董事会第二十次会议,审议通过了《关于以集中竞价交易方式回购公司股份方案的议案》,同意公司使用自有资金通过集中竞价交易方式进行股份回购。回购股份将全部用于员工持股计划或股权激励,回购价格不超过297.77元/股(含),回购资金总额不低于人民币2000万元(含),不超过人民币4000万元(含),回购期限为自董事会审议通过本次回购方案之日起12个月内。

根据公告,截至2024年11月30日,公司尚未实施股份回购。10月份以后,寒武纪股价加速上涨,就没低于回购价的时刻,难怪有股民戏言称,市场是不给寒武纪回购机会啊!

业绩与市值严重不匹配

市场对寒武纪的争议主要集中在市值和业绩严重脱钩的这点上。作为一个年年亏损的企业,寒武纪市值却高达2300多亿,这引发了市场对其是否形成巨大泡沫的质疑。

截至12月2日收盘,寒武纪报收562元,总市值达2346亿元。估值方面,公司市净率升至45.66倍,三季报的市销率高达303.78倍,即使按2023年营收计算的市销率也高达79.27倍。2020年至2023年及2024年前三季度,寒武纪营收仅实现4.59亿元、7.21亿元、7.29亿元、7.09亿元、1.85亿元。2020年上市以来,公司扣非净利润累计亏损幅度已超40亿元。2024年前三季度,公司营收仅为1.85亿元,但寒武纪三季报扣非净利润依然亏损8.62亿元。

总的来说,寒武纪的业绩实在是乏善可陈,以至于今年三季报,众多券商分析师抓住存货和预付款大增的这一“亮点”来做文章。

例如,中航证券在研报中写道:“公司在三季度购买商品、接受劳务支付的现金大幅增长,达11.28(24Q2为6.14亿元,23Q3为1.64亿元)亿元,主要系经营性采购支出增加所致。公司存货水位随着采购增长而增加,达到10.15亿元(24Q2为2.35亿元,23Q3为2.47亿元)。我们认为,公司积极备货或能说明产品得到客户认可,且需求旺盛,有望保障公司业绩快速增长。”

另一方面,寒武纪的研发投入极高。统计显示,2020至2023年,公司研发费用分别高达7.68亿元、11.36亿元、15.23亿元、11.18亿元;2024年三季报显示,公司研发费用仍高达6.59亿元。

数据表明,寒武纪总营收较小,距离覆盖研发支出都较远,但研发投入大这一点市场并不会过多诟病,重点是投入产出的问题,即商业化痛点是寒武纪需要面对的。

2017年到2018年,寒武纪一度依托华为海思,取得终端智能处理器IP授权业务,并实现销售金额为771.27万元、1.14亿元,占主营业务收入比例分别为98.95%、99.69%。2019年,寒武纪对华为海思终端智能处理器IP授权业务销售金额下降至6365.8万元。此后,华为选择自研昇腾910和昇腾310两款AI芯片,未与公司继续合作。一来一去间,寒武纪失去了大客户,还因此使得原本担纲公司营收主力的ip授权业务变更为智能计算系统集成。此外,由于华为自研昇腾310芯片,也使得公司的思元290芯片在市场上又多了一位竞争对手。

此外,拥有华为海思背景的关键人物梁军也于2022年上半年出走。

走在裁员路上

寒武纪作为一家科技企业,研发行不一定赢,研发不行大概率要输,它的研发成果情况如何呢?

2024年上半年末,寒武纪累计申请的专利为2,689项。按照专利地域可分为:境内专利申请1,723项,境外专利申请675项,PCT专利申请291项;按照专利类型可分为:发明专利申请2,613项,实用新型专利申请39项,外观专利申请37项。公司累计已获授权的专利为1,369项。按照专利地域可分为:境内专利972项,境外专利397项;按照类型可分为:发明专利1,296项、实用新型专利37项,外观设计专利36项。此外,公司拥有软件著作权64项;集成电路布图设计6项。

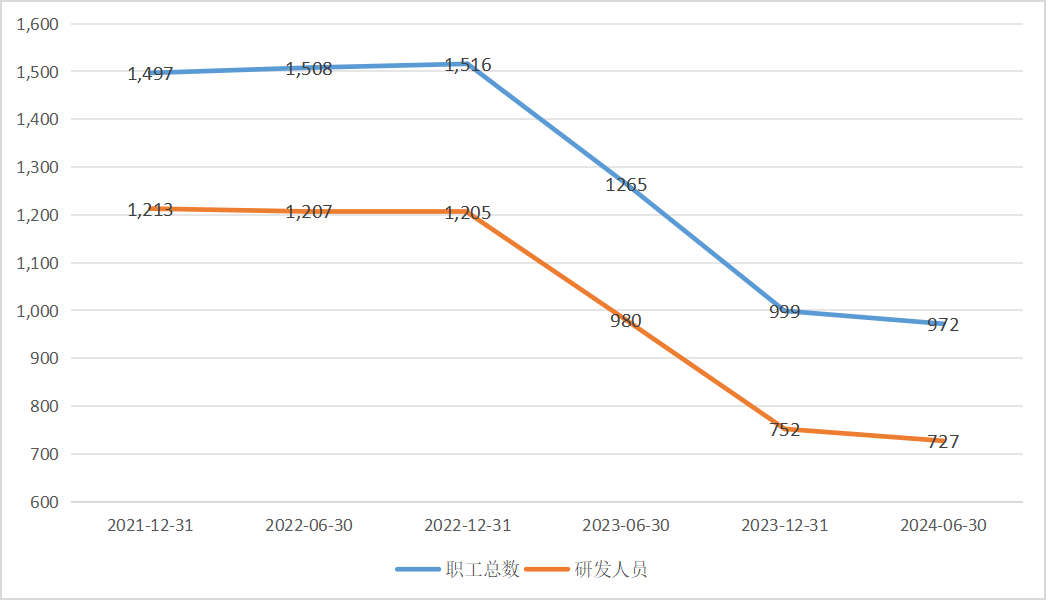

但从研发人员数量变化看,寒武纪从2022年末开始便明显减少,2021年末,公司拥有1213人,2022年上半年末为1207人,2022年年末为1205人,2023年上半年末为980人,2023年年末为752人,今年上半年末为727人。

而寒武纪的总员工,2021年年末为1797人,2022年年末为1508人,2022年底为1516人,2023年年末为999人。2023年上半年末和今年上半年末都没有公布,但根据半年报里研发人员这两个时间点占比分别为77.47%和74.79%,可以推算出总员工数分别约为1265人和972人。

寒武纪员工总数及研发人员数量变化

注:2023年上半年末及2024年上半年末职工总数为推算数据。来源:Choice数据、公司公告,股市动态分析制图

也就是说,实际上寒武纪这两年已经走在了裁员的路上。与2022年末相比,今年上半年末,公司职工总数减少大约35.88%,研发人员减少约39.67%。