近期,国内股票、债券、商品市场同步大幅调整,尽管商品市场的调整具有全球同步性,各类市场同时承压仍然比较清晰地反映了金融去杠杆带来的流动性冲击。银监会、保监会、证监会等监管机构陆续出台措施,规范和清理金融市场过度加杠杆的行为。清理和整顿金融市场的风险将是政府部门持续的工作重点,政策冲击不会很快结束。

目前,监管趋严带来利率水平抬升已经影响到债券发行规模,随着利率水平的抬升,值得担忧的是,这是否将影响到未来几个季度的实体经济?

金融去杠杆持续时间或较长

过去几年中,“钱荒、股灾、汇灾、债灾”轮番发生,凸显了金融体系的不稳定性。随着实体经济逐步稳定下来,金融领域的整治开始加强。近期的监管风暴始于银监会规范银行各类“脱实向虚”的资金空转。随后金融领域主要的监管部门纷纷出台整治措施,意图整顿和规范金融市场的过度加杠杆行为。清理和整顿金融市场的风险将是政府部门持续的工作重点,政策冲击不会很快结束。

目前国债、国开债、信用债债券收益率均已经回到2015年年初水平,但贷款利率较2015年年初低100BP以上。随着利率水平的抬升,值得担忧的是,这是否将影响到未来几个季度的实体经济?

我们倾向于认为金融去杠杆误伤实体经济的可能性或许不大,当然具体影响仍需要进一步观察。目前来看,利率水平的抬升并未影响实体经济融资。我们观察广泛的企业新增中长期资金融入余额(包括,企业中长期贷款,发行时期限在1年以上信用债余额,委托和信托贷款余额),以及中长期资金融入余额增速均没有受到影响。事实上,以此观察的实体部门中长期资金融资需求旺盛,融资较强与一季度GDP增速反弹以及PPP项目推广较快相一致,也在一定程度上加剧了近期银行间市场的资金紧张局面。

中期来看,利率水平抬升进而影响到实体经济,需要一定的传导时间。尽管我们认为金融去杠杆持续的时间可能较长,但监管机构对监管冲击抱有很高的警惕,政策监管层面失误造成去金融杠杆误伤实体经济的可能性偏小。特别是考虑央行已经有“钱荒”时期的深刻教训,针对银行间短端利率飙升,也已经有完备的应对机制。

出口稳定,工业生产可能略有走弱

最新公布的4月进出口数据,出口同比8%,进口同比11.9%,当月贸易顺差380亿美元。4月进出口增速比3月明显回落,大部分来自于基数的影响,出口名义金额和进口名义金额,均与此前几个月的平均水平大体接近。4月中采制造业PMI和6大发电集团耗煤量增速均有所回落,卫星制造指数仍然维持在较高水平。

此前一段时间,主导经济运行的主要力量是,供应层面逐步响应。这在压低产品价格的同时(表现为PPI环比增速大幅回落),支撑了工业生产数据。需要留意的是,随着价格持续下跌,企业库存意愿受到压制,经济可能逐步进入一个短周期的主动去库存阶段。在这一过程中,工业生产和PPI都将受到压力。

另一个值得注意的数据是,近期大型企业和小型企业的制造业PMI裂口开始出现明显的收敛,一定程度上体现了小企业重新回归市场的行为。随着小企业重新开始生产,近期工业增加值增速和物量增速之间的背离也在收敛。这一数据表现,与去年小企业集中退出市场的影响反向对应,去年部分行业工业增加值增速和物量增速之间裂口持续扩大,与近期的情况也是反向对应。这也侧面印证了物量数据统计的范围集中在规模以上的大中型企业,要小于工业增加值的统计范围。

经济将逐步进入去库存阶段

4月全月,流通领域重要生产资料价格环比增速-2.4%,比3月继续下降0.8个百分点。结合PMI分项中原材料购进价格下滑7.5个百分点至51.8,4月PPI环比增速可能将回落至负值区间。随着PPI环比增速的回落,工业品价格下行将压低企业库存意愿,经济可能进入一个由短周期的主动去库存主导的阶段。在宏观数据上表现为一段时间的工业生产和PPI环比增速同步回落。

分类别看,4月工业品价格中,黑色金属、化工产品价格环比回落较快,煤炭价格相对仍然坚挺,水泥价格继续上行,原油期货下跌6.5%左右。

CPI方面,从统计局高频价格数据测算,4月CPI比3月略有回升,仍处于较低水平。4月份蔬菜价格继续下行,国内玉米价格略有回升,与海外玉米到岸完税价格接近。4月至今,猪肉价格仍在逐步下行,2014年和2015年5月前后,猪肉价格均出现过季节性回升,从目前的数据来看,今年猪肉价格的季节性表现并不明显。这些情况合并使得通胀压力仍然较轻,随着PPI环比增速的回落,市场对通胀压力的担忧已经明显下降。

美国6月加息概率大增

4月份,美国新增非农就业人口回升到21.1万,失业率下降到4.4%,是2001年5月份以来的最低点。考虑到劳动参与度进一步下降,我们观察最广泛口径的U-6失业率,数据包含了放弃寻找工作的人口和偏好兼职工作的人口,4月U-6失业率8.6%,比3月下降0.3个百分点,是2007年以来的最低水平。考虑到劳动生产率增长乏力,以及就业市场仍然稳健,通货膨胀的压力仍然值得担忧,这也继续支持美联储可能的加息操作。

联邦公开市场委员会在5月2-3日的会议上将联邦基金利率保持在0.75%至1.0%。会议后的声明仍然认为,美国一季度的经济增长放缓可能是暂时性的,并继续计划在今年加息2次。目前期货市场显示的6月加息概率为100%。

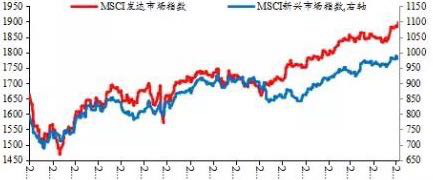

金融市场上,市场对经济预期乐观,欧元区法国大选结果并未爆出黑天鹅事件,市场风险偏好得到提振。发达经济体和新兴经济体股票市场继续走强,法国债券收益率下行。欧元汇率得到提振,相应的美元指数跌破100,新兴经济体汇率大体稳定。国内外汇储备连续第3个月正增长,部分由于欧元汇率提振带来的计价因素影响,同时中国海外主权债CDS费率回落到2015年年初水平,从汇率市场表现和资本流动的情况看,市场对人民币汇率的预期基本稳定。

商品市场上,中国国内的供应响应逐步压低商品价格,海外原油钻井的数量提升,原油价格承压,国内外市场运行的基本逻辑类似。

图:发达和新兴市场股票指数

数据来源:Bloomberg