健尔康医疗科技股份有限公司(简称:健尔康 代码:603205)是一家主要从事医用敷料等一次性医疗器械及消毒卫生用品研发、生产和销售的医用敷料老牌企业,公司深耕业内二十余年,凭借高质量产品和优质服务,受到了海内外客户的广泛青睐,产品远销美国、欧洲、中东等多个国家和地区,与境外知名医用敷料牌商建立了长期稳定的合作关系。

自2024年11月正式登陆上交所主板以来,健尔康通过资本市场助力,加速推动实现全球化布局和产业升级,未来将持续发力高端敷料等高成长性业务,为业绩增添更多可能性。

多因素推动医用敷料行业增长

随着我国医疗保障体系的不断完善,我国城镇职工基本医疗保险参保人数逐年增加,截至2022年末,职工基本医疗保险人数为3.62亿人。同时,根据国家卫生健康委员会数据显示,2010-2020年,中国人均卫生费用从1,490元增长到了5,146元,复合年均增长率达到了13.20%。医保水平的不断提高及医疗卫生支出的增加将促进医疗消费的增加,从而拉动医用敷料的临床应用量,促进需求增长。

此外,我国人口老龄化问题的日益突出,2022年65岁以上人口比重达14.90%。近10年全国三次卫生服务调查亦显示,人口老龄化使得与老年人密切相关的肿瘤疾病、内分泌营养代谢病(如糖尿病等)、循环系统疾病、类关节炎等病症的患病率迅速增加。同时,国内老年人消耗卫生资源为全部人口平均水平的1.9倍,慢性病患病率为全部人口的3.22倍,根据国家卫生健康委员会数据显示,2011-2021年,我国医疗机构入院人次由1.53亿人次增长至2.47亿人次,人口老龄化进程加速同样将使我国医用敷料市场进一步扩容。

根据BMIResearch及中商产业研究院数据,2015-2021年,我国医用敷料市场规模由46.87亿元增长至92.33亿元;2016-2022年,中国医用敷料出口规模也快速增长,2022年达到23.10亿美元,复合增长率达10.13%。

另据GrandViewResearch统计,2022年全球伤口敷料市场规模达到137亿美元,预计2030年全球伤口敷料市场规模将达到190亿美元。

二十余年深耕,横扫国内外主流市场

自1999年成立以来,健尔康已深耕医用敷料行业二十余年,从以OEM代工为主逐渐成长为拥有自主品牌的技术创新型企业,如今已形成手术耗材类、伤口护理类、清洁消毒类产品、防护类、高分子类、非织造布类六大类产品,覆盖医用敷料、医疗感控和健康生活消费品三大领域;并搭建了“国内+国外”,“线上+线下”、“院线+药房”的全方位营销平台,进军全球市场。

凭借丰富的产品矩阵和广泛的营销网络,公司产品顺利远销美国、欧盟、中东、拉丁美洲和非洲等多个国家和地区,与多家国际知名医用敷料品牌商建立了长期战略合作关系,包括Cardinal、Medline、Owens&Minor、Mckesson、Hartmann等,上述客户均为全球性医疗服务提供商和医疗产品品牌商或生产商,市场基础牢固、销售渠道通畅、产品需求稳定,其中Cardinal和Mckesson为世界500强企业,业务范围涵盖上百个国家和地区,为公司业务持续稳定发展和市场开拓提供了充分保障。

多年合作中,健尔康还先后多次获得Cardinal“年度最佳供应商”、Mckesson“年度最佳供应商”、“年度最佳合作伙伴”、“白金奖”等荣誉。根据中国医药保健品进出口商会的统计数据,2017-2023年公司连续七年位居国内医用敷料出口企业第四名。

与此同时,健尔康在国内市场的根基也在快速壮大。公司拥有“健尔康”、“健卫康”、“清倍健”、“海洋童话”等国内自主品牌,境内销售已覆盖全国90%以上省份,超5万家药房。公司未来将持续拓展延伸婴童店、商超便利店及老年护理中心,打造完整、稳定的医用敷料商业生态体系。

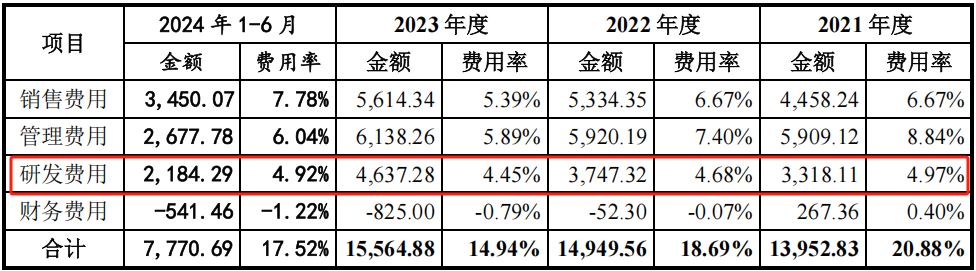

2021年至2024上半年,健尔康分别实现营业收入78,204.31万元、109,323.22万元、103,352.67万元和50,452.54万元,净利润13,162.92万元、15,733.68万元、12,354.62万元和6,094.27万元,业绩整体稳健。

潜力业务并进,激发更大成长动能

过去,我国医用敷料处于“草莽时代”,行业集中度并不高。然而,这一格局正随着医疗监管加强、行业门槛提高等因素逐渐改变,新型高端敷料产业化将成为下一阶段的发展方向。

BMIResearch和QYResearch预计,2027年全球高端伤口敷料市场规模将达到72.30亿美元,2020-2027年复合增长率为3.08%。

囿于成本及技术要求,能够角逐高端局的企业需具备明显的规模及研发优势。健尔康拥有数十条行业领先的自动化产线,10万级GMP车间3万平方米;研发投入方面,公司及子公司已获授权专利38项,其中发明专利17项,实用新型专利14项,外观设计专利7项。

早在2015年,健尔康就开始了高端医用敷料产品的研发,占得先机。目前,公司已完成壳聚糖伤口敷料、藻酸盐敷料、无菌敷贴、活性碳纤维敷料、透明敷料、水胶体敷料、聚氨酯泡沫敷料等高端产品的研发和注册。据问询函披露,公司已陆续向主要客户提供高端医用敷料样品并报价,销售收入逐步增长。

此外,公司医用高分子产品也在快速成长。2023年公司高分子及辅助类产品销售收入接近1.5亿元,2021-2023年复合增速达44.85%,成为其业绩增长的新动力之一。公司新建的氧气湿化瓶生产线项目已进入调试状态,相关产品已通过客户初步验证、并与大客户Medline签署了相关合作协议,产品销售放量在即。

2024年11月,健尔康正式登陆上交所主板,成功上市募资4.4亿元,其中2.1亿元计划投向高端医用敷料项目建设。公司通过资本市场的助力,加快推动实现战略转型与产业升级,彰显了其从传统代工向自主品牌、从低附加值向高端化市场进军的决心。健尔康高端敷料产业化战略持续加码,将为公司高质量发展注入新动能。

开始日期:04-14