逆势增长终难持续,研发投入低于销售投入,好博窗控IPO失败

逆势增长终难持续,研发投入低于销售投入,好博窗控IPO失败

日前,好博窗控主动撤回首次公开发行股票并在主板上市的申请,深交所决定终止其首次公开发行股票并在主板上市的审核,历时近两年的IPO历程就此以终止结束。

逆势增长终难持续

好博窗控成立于2013年,为系统门窗控制装置及整体方案提供商。2023年3月,好博窗控启动深交所主板上市计划,2023年6月27日获受理、2023年7月25日收到深交所第一轮审核问询函。2024年3月16日,好博窗控披露第一轮问询函回复文件。2024年8月23日,好博窗控收到第二轮审核问询函。今年1月,好博窗控对第二轮审核问询函进行回复,但在3月31日,因财务资料已过有效期,公司IPO审核第四次中止。今年5月,历时近两年的上市冲刺以失败告终。

2021年、2022年、2023年、2024年1-6月的报告期内,好博窗控实现营业收入6.68亿元、8.00亿元、10.42亿元和4.44亿元,扣非归母净利润6014.41万元、8581.49万元、18760.61万元和7308.54万元。

深交所在首轮问询函中要求公司说明主营业务收入增长情况与下游门窗厂如皇派家居、森鹰窗业业绩变动趋势是否一致,与同行业可比公司坚朗五金、下游房地产景气度不一致的合理性;结合家装门窗市场需求、客户拓展等情况,分析主营业务收入增长是否具有可持续性。而在二轮问询中,公司经营业绩持续增长的合理性、是否符合行业特征被再次关注。

对于逆势增长,好博窗控解释称,公司经营业绩2022年保持增长,与行业变动趋势存在一定差异,主要系公司内开内倒产品方案成熟度提升,在北方市场增长较快;同时,公司在2021年推出HOPO essential品牌,推动业务下沉,高性价比窗纱一体和执手产品在2022年增长较快。

但在2024年上半年,好博窗控营业收入、归母净利润、扣非净利润便掉头向下,分别为4.44亿元、7456.81万元、7308.54万元,同比下滑了2.46%、7.42%、7.70%。

根据第二轮回复公告披露,公司预计2024年实现营业收入9.10亿元至9.30亿元,较2023年同比下降10.76%至12.68%,扣非净利润1.35亿元至1.40亿元,同比下降25.38%至28.04%。

好博窗控同时对上述预测作了解释,公司称,2024年度经营业绩下滑,主要受到2024年第三季度国内消费市场发生变化影响,公司在2024年第三季度的营业收入同比下滑较大。从2024年第二季度开始,国内消费市场开始发生变化,家装门窗厂的经营策略进入保守、思变和调整的阶段,因此2024年第三季度公司下游家装门窗厂客户的采购量同比减少,导致公司2024年第三季度的营业收入同比下滑较大。

据公告,好博窗控的存货较高,2021年-2023年及2024年1-6月,好博窗控存货账面价值分别为1.21亿元、1.28亿元、1.01亿元和1.18亿元,占流动资产的比例分别32.57%、24.07%、14.04%和15.69%。报告期内存货周转率分别为4.16次、4.41次、5.77次和5.13次。公司主要根据客户订单及预测需求、上游大宗原材料价格波动情况、公司库存情况等制定采购和生产计划,并结合市场需求动态调整备货水平。未来随着公司经营规模的扩大,期末库存可能会继续增加,从而对公司存货管理水平提出更高的要求。虽然公司已建立完善的存货管理制度,但若未来公司产品价格和原材料价格大幅波动,可能导致公司存货占用资金较多或发生大额存货跌价的风险,从而对公司业绩产生重大不利影响。

另外,好博窗控还涉及多起知识产权纠纷,实际上,在好博窗控上市申请获受理后不久,其在报告期内涉及的多起知识产权纠纷就受到了深交所问询。2023年7月,深交所向好博窗控下发第一轮审核问询函中,要求其说明与博恬五金相关纠纷的基本情况,以及报告期内多起尚未了结的知识产权纠纷案件的进展等问题。

好博窗控2024年3月16日发布的第一轮问询函回复文件显示,截至2024年3月,好博窗控与博恬及其关联公司还存在22宗非民事诉讼纠纷,纠纷案由涉及商标无效宣告请求、商标注册申请异议等。其中部分已完结、部分处于行政诉讼阶段、部分处于复审阶段。业内人士认为,自2018年起,双方因商标相似性问题多次对簿公堂,至2024年仍有未决案件,这些争议不仅影响了好博窗控的品牌形象,还可能阻碍其未来的市场扩展计划。

研发投入不敌销售投入也是研发驱动?

根据招股书,好博窗控认为自己是研发驱动型企业。

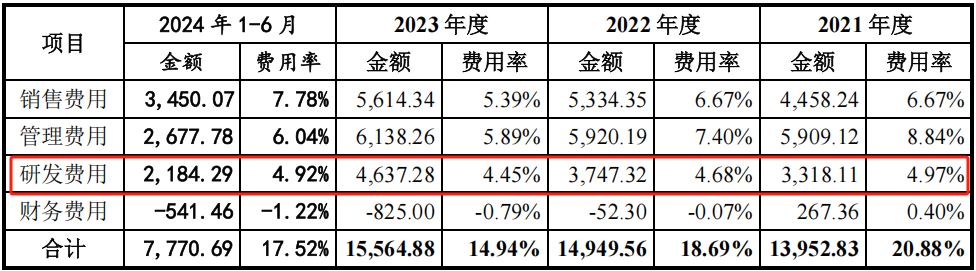

但从公司期间费用情况看,公司的研发投入各期均明显低于销售费用和管理费用。

截至报告期末,公司及子公司拥有的已授权的境内专利921项,境外专利21项,包括54项发明专利、346项实用新型和542项外观设计专利。

可以看出,公司专利数量较大,但占比主要爱是外观和实用新型专利,而发明专利占比只有5.86%,占比较低。

此外,从公司人员结构看,公司研发人员也明显少于销售人员。

既然公司认为自己是研发驱动型企业,那么公司研发投入和创新能力是市场关注的焦点,然而上述数据展现的情况是否与公司研发驱动型企业的标签不符?公司认定自己是研发驱动型企业是否严谨、合理?公司在技术研发和创新方面有哪些具体规划?

不过,针对记者上述以邮件形式进行的采访提问,截至发稿,好博窗控并未回应。

募资真的有必要?

报告期各期末,好博窗控的货币资金账面价值分别为17,178.67万元、34,162.07万元、54,130.37万元和56,089.47万元。

而且,从公司合并报表和母公司口径的数据看,资产负债率较低,报告期连续下降,债务融资空间较大。

在此情况下,好博窗控仍计划募集资金5.7亿元,必要性何在呢?